9.2 - Il Market profile in pratica

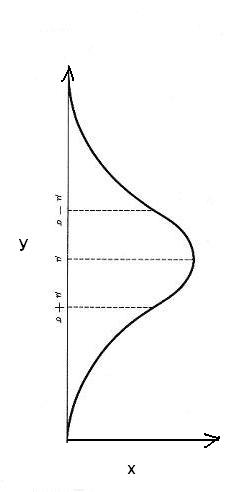

Dal punto di vista pratico, il Market Profile è un modo di rappresentazione grafica basata sugli elementi fondanti dei mercati finanziari: il tempo, il prezzo e il volume, che sono combinati e sintetizzati in una distribuzione statistica che si ispira alla curva normale o gaussiana (Fig.43) la classica curva a campana molto utilizzata in statistica.

|

Fig.43 – la distribuzione normale o gaussiana |

|

Il mercato finanziario si può così percepire e descrivere attraverso il Market Profile come un'asta perpetua, alla continua ricerca di un equilibrio tra gli attori coinvolti, (compratori e venditori) distinti a seconda del loro timeframe.

Il Market Profile non è altro che un grafico riportante il tempo sull'asse orizzontale e il prezzo su quello verticale, come avviene comunemente con gli altri metodi di rappresentazione grafica.

La particolarità risiede nel fatto che questa rappresentazione è, come detto, basata sulla forma della curva a campana di derivazione statistica (la normale o "gaussiana").

Dal momento che la normale è uno strumento che ben rappresenta le distribuzioni di numerosi fenomeni presenti in natura, si è pensato di utilizzarla per rappresentare l'andamento dei prezzi sui mercati finanziari.

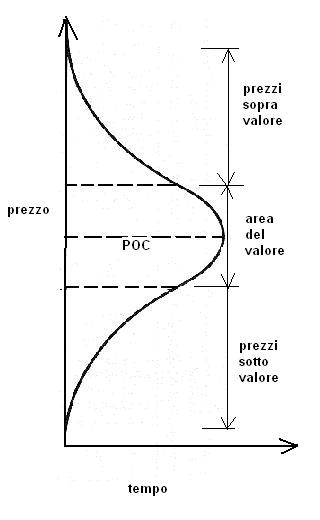

Il primo passo fatto da Steidlmayer per poter utilizzare la curva nella rappresentazione dei movimenti di prezzo sui mercati finanziari fu quello di comprendere l'enorme importanza dei volumi, cercando di coglierli nella rappresentazione stessa. A tal fine egli pensò di ribaltare di 90° la curva normale (Fig.44)

|

Fig.44 – la curva normale ruotata di 90 gradi |

|

volendo quindi riferire alla rappresentazione del mercato la curva di distribuzione normale ruotata di 90°, poniamo sugli assi cartesiani in orizzontale il tempo, in verticale il prezzo, mentre l'area compresa tra la curva e la verticale sarà rappresentativa del volume.

|

Fig.45– M.P. l'area del valore o Value Area |

|

In questa rappresentazione si osserva come la parte centrale della curva, laddove è avvenuta la maggior parte degli scambi (circa il 70%), è definita "area del valore" (value area) e rappresenta quindi l'area di prezzo che i partecipanti al mercato hanno percepito essere corrispondente al concetto di valore (Fig.45).

Concetto questo del tutto simile a quello di valore che possiamo attribuire ad una merce qualsiasi. Pensiamo ad esempio a un orologio: con un minimo di ricerca possiamo arrivare a farci un'idea del valore effettivo di quell'orologio sul mercato.

Ecco quindi che sui mercati finanziari, sempre facendo riferimento alla figura sopra che ipotizziamo rappresenti una giornata di mercato (timeframe giornaliero), avremo una corposa area centrale raffigurante quel range di prezzi corrispondente al valore dato per quel giorno allo strumento finanziario scambiato (area del valore).

Un’area superiore all’area del valore corrisponderà ad una coda della distribuzione, dove il prezzo è stato percepito come troppo elevato dai partecipanti, visto che in quella zona sono avvenute pochissimi scambi.

Vi sarà poi un’area inferiore all’area del valore, corrispondente all’altra coda della distribuzione, in cui il prezzo è stato percepito come troppo basso dai partecipanti, dato che anche in quella zona sono avvenuti pochissimi scambi. La rappresentazione dei prezzi, del tempo e del volume realizzata mediante il Market Profile è del tutto somigliante alla curva normale ruotata di 90°.

La parte superiore all’area del valore rappresenta la coda in cui i prezzi sono stati percepiti come troppo elevati e infatti sono avvenuti pochi scambi a quei livelli come nella parte inferiore all’area del valore dove i prezzi sono stati giudicati troppo bassi rispetto al valore percepito dai partecipanti al mercato.

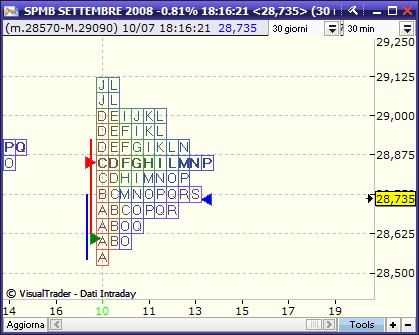

Arriviamo ora definire il “punto di controllo” (Point Of Control – POC), (Fig. 46) rappresentato all’interno dell’area del valore dalla freccetta rossa che, come si vede chiaramente, corrisponde alla parte più larga orizzontalmente interna alla stessa area.

Questo “punto di controllo” o POC altro non è che il prezzo, interno all’area del valore in cui sono avvenuti la maggior parte degli scambi ed è quindi un unico valore di prezzo che, sinteticamente, riassume il concetto di valore per quel giorno, poiché percepito come il prezzo più equo in assoluto dai partecipanti al mercato, che a quel livello hanno realizzato la maggior parte di scambi.

Proseguendo nella decodifica osserviamo come vi siano anche una freccetta verde e una freccetta blu, rappresentanti rispettivamente il prezzo di apertura e quello di chiusura. Infine, la barra verticale blu, rappresenta il range della prima ora di contrattazioni definito “Equilibrio Iniziale”poiché la teoria del Market Profile dà una grandissima rilevanza al range stabilito nella prima ora successiva all’apertura.

Riassumendo, in ogni rappresentazione del Market Profile abbiamo:

1. freccia verde = prezzo apertura;

2. linea blu = range della prima ora di contrattazioni;

3. linea rossa = area del valore

4. freccia rossa = POC

5. freccia blu = prezzo di chiusura.

|

Fig.46– Bund Future il grafico Dispersione Tick |

|

Siamo così perfettamente in grado di utilizzare fin da subito alcuni dei più importanti concetti incorporati nella teoria del Market Profile. Questi sono:

1. il concetto di valore, rappresentato dall’area del valore (value area) e dal POC;

2. il concetto di accettazione, rappresentato dalle aree del profilo più corpose;

3. il concetto di rigetto, rappresentato dalle aree del profilo più esigue.

La teoria del Market Profile dà un’importanza estrema al concetto di valore, molto più di quanta ne dia al prezzo. In sostanza ciò che dobbiamo ricordare è che il prezzo precede il valore.

Questo assioma è da solo uno degli elementi più importanti, che se compreso pienamente può fin da subito conferire al nostro trading e alla nostra analisi dei mercati una prospettiva completamente nuova, più approfondita e in grado di meglio interpretare ciò che accade sui mercati finanziari.

Aiutiamoci ad esporre l’importante assioma secondo il quale il prezzo precede il valore con un esempio. Ipotizziamo che il prezzo salga: se in seguito a questo aumento noteremo che l’area del valore e il POC sono trascinati in alto, avremo una conferma del movimento rialzista. Se, invece, ad un aumento del prezzo non corrisponderà un successivo aumento del valore, dovremo necessariamente trarre degli elementi di cautela dal movimento rialzista.

Procedendo con gli altri due concetti citati sopra, ovviamente collegati a quello centrale di valore, è necessario comprendere come le aree del profilo più esigue rappresentino zone di prezzo percepito come troppo alto o troppo basso dai partecipanti al mercato, che lo hanno rapidamente rigettato, come si desume dal fatto che su quei livelli gli scambi sono stati estremamente ridotti, scambi che corrispondono al volume, ossia all’area e quindi alla corposità del profilo.

Parimenti, le aree più corpose del profilo rappresentano zone di prezzo percepito come equo da parte dei partecipanti al mercato, che a quei livelli hanno eseguito un gran numero di scambi, che hanno aumentato il volume del profilo.

A questo punto risulta abbastanza semplice comprendere come, a seguito dell’accettazione di una certa area di prezzi, il valore probabilmente seguirà la stessa accettazione, portandosi verso quella stessa zona. Poiché, come ricordiamo, l’area del valore è rappresentata dalla zona in cui è avvenuto circa il 70% degli scambi.

Tornando quindi al nostro esempio di un prezzo al rialzo (ricordiamo che il prezzo precede il valore, sempre!) se, a seguito di questo aumento, notiamo che il mercato crea accettazione dei nuovi livelli di prezzo più elevati, ingrossando il profilo in quell’area, dove staranno quindi avvenendo numerosi scambi, presto o tardi l’area del valore inizierà a spostarsi verso questi nuovi livelli di prezzo più elevati, confermando l’iniziale rialzo.

Al contrario, se ad un aumento dei prezzi notiamo che il mercato non procede a costruire un’ accettazione dei nuovi livelli di prezzo, evitando di allargare il profilo in quell’area, sapremo che vi sarà stato un rigetto di quella zona da parte dei partecipanti.

Se, ad esempio, i prezzi sono stati percepiti come troppo elevati, la parte esigua del profilo ci rivelerà un ingresso deciso dei venditori che hanno così approfittato di questi prezzi più alti per vendere e riportare così gli stessi prezzi su livelli più bassi e quindi percepiti come equi.

Tutti gli esempi riportati si possono ovviamente riferire in maniera analoga anche al caso di una diminuzione dei prezzi. Se quindi vediamo i prezzi scendere dobbiamo aspettarci una conferma da una successiva discesa dell’area del valore. Ciò sarà determinato da un allargamento del profilo, che ci mostra l’accettazione in corrispondenza dei nuovi prezzi inferiori ai precedenti.

Se, invece, i nuovi prezzi sono percepiti come troppo bassi, vedremo i compratori entrare con decisione sul mercato riportando rapidamente i prezzi su livelli più elevati, considerati equi, e il profilo mancherà di ingrossarsi sui livelli inferiori, mostrandoci un rigetto degli stessi da parte dei partecipanti al mercato.

- Login per inviare commenti

-